从业者们总说跨境电商也越来越难做了。但在三驾马车都举步维艰的当下,跨境电商仍在为「出口」贡献巨大力量。

海关总署新闻发言人称,前三季度,我国跨境电商出口1.48万亿元,增长15.2%。无论是深耕跨境已超10年的速卖通和SHEIN,还是近两年才入局的TikTok和TEMU,规模和表现都非常可观。

这几天看到有消息称,12月起,在印尼,Tokopedia的后台将与TikTok Shop的后台实现全面打通,且会以TikTok Shop后台为主。通俗点来说,就好比国内的淘宝和抖音打通了后台,货架电商和内容电商要携手做大蛋糕了。

印尼只是一个缩影。

回看今年7月,新加坡墨腾创投(Momentum Works)发布的《2024年东南亚电商报告》显示,TikTok Shop的年GMV(商品交易额)几乎翻了4倍, 从2022年的44亿美元涨至2023年的163亿美元,是该地区中增长最快的电商平台。

报告称,Shopee以48%的市场份额保持领先地位,其次Lazada占16.4%,TikTok和Tokopedia各占14.2%。在收购Tokopedia之后,TikTok Shop已经成为东南亚第二大电商平台,市场份额为28.4%。

因此,我们很好奇的是:TikTok早已火遍全球,TikTok Shop却始终差强人意,怎么今年突然在东南亚市场支棱起来了?支棱的背后是否存在危机或隐患?

PART1 “降维打击”

“即使不收购Tokopedia,TikTok Shop迟早也会超越Lazada。”跨境指南Cpsea创始人林超对增长黑盒表示,目前,他的泰国电商运营团队,同时运营了Shopee、Lazada和TikTok Shop等本土店铺,每月GMV达1000万元,其中TikTok Shop约占1/4,即每月GMV为两三百万元。

2021年初,TikTok在东南亚最大的电商市场印尼上线“小黄车”功能,完成站内购物闭环,这是TikTok Shop最早期的试水。到2022年中,TikTok Shop全面登陆了东南亚其余五国,开始铺开“短视频+直播”带货的社交电商业务。

短短两年间,TikTok Shop在东南亚站稳了脚跟,挤占了“万年老二”Lazada的地位。随其崛起,许多国货品牌也在东南亚创造了更大的知名度,也实现了更高的销售额。

后来者居上,TikTok Shop必有其独特优势。从电商市场的要素来看,除了市场占有率,TikTok在东南亚的流量吸引、用户参与度等多个核心指标上占据优势,这也是其能够实现快速增长重要原因。

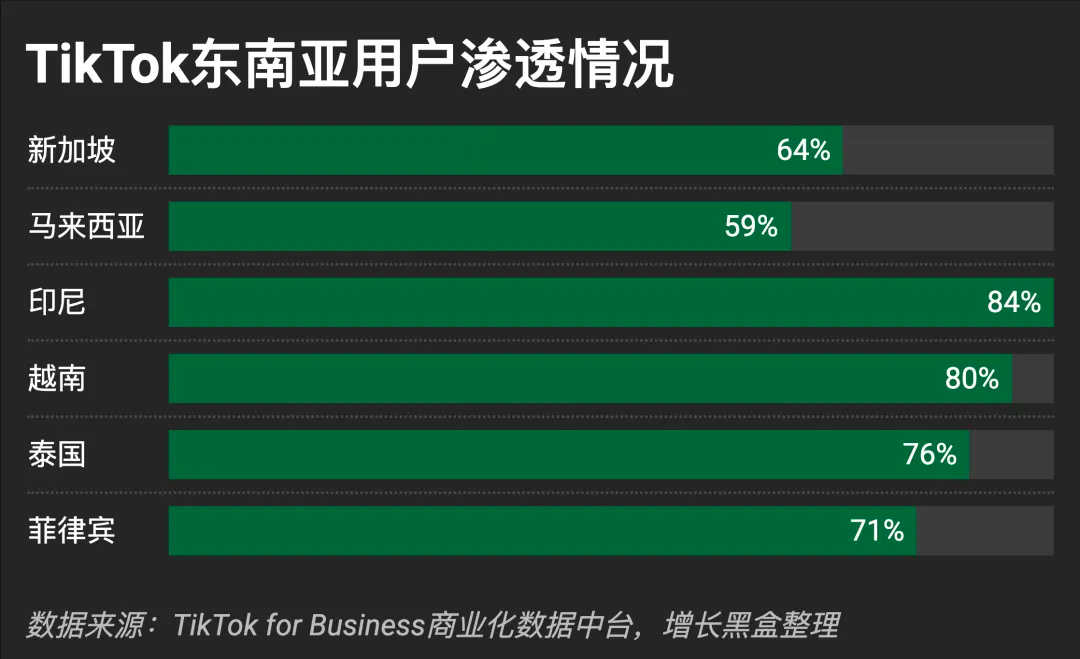

TikTok在东南亚拥有大量的用户基础。TikTok官方数据显示,截至2023年中,TikTok在东南亚的月活跃用户总数达到3.25亿。TikTok for Business商业化数据统计指出,TikTok在东南亚各国的用户渗透率都超过50%。

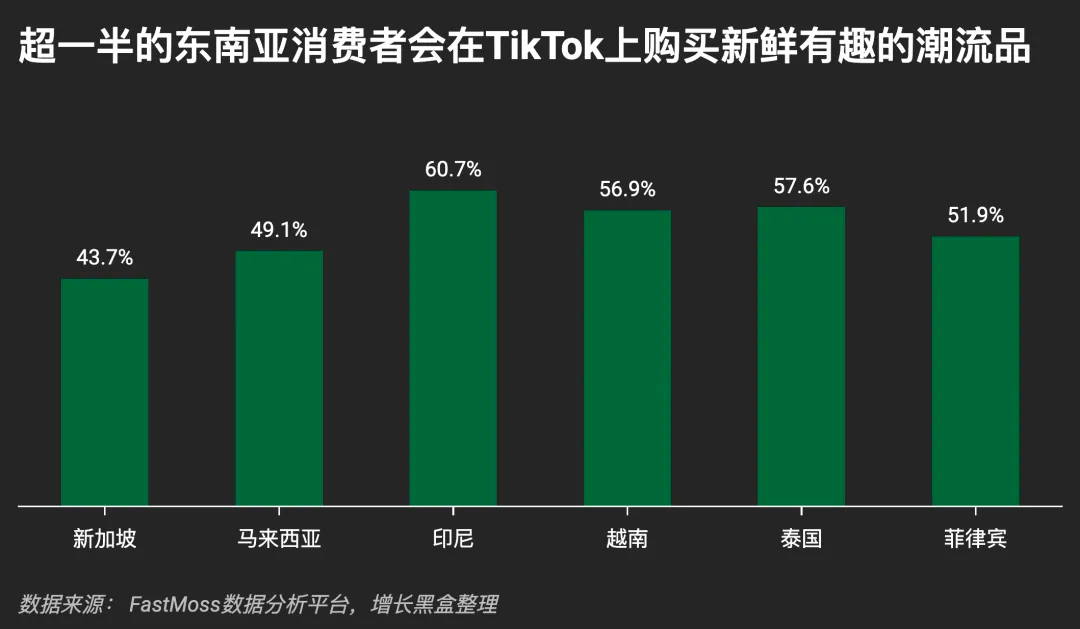

东南亚消费者热衷于在TikTok上购买商品。FastMoss《2024上半年TikTok生态发展白皮书》称,超过一半的东南亚消费者会在TikTok上购买新潮品,并且会感到满意。

有观点认为,TikTok Shop在东南亚市场的成功显示了年轻人口、互联网渗透率和新消费模式的巨大潜力。毕竟海外再卷也不可能卷得过国内,经历过国内电商厮杀的,出国基本都是降维打击。

然而,TikTok作为短视频平台的优势明显,但在传统货架电商为主流的东南亚市场,社交电商的一路探索也并非坦途。

PART2 “野蛮生长”

社交电商作为新事物,东南亚消费者的接受速度参差不齐。许多卖家反映,一次直播带货场观人数不过万,转化订单量不过百,与国内直播带货的火热程度相比,可谓天壤之别。

大批来自Shopee和Lazada的跨境电商卖家,在2022年进入TikTok Shop抢占新兴平台的红利。TikTok Shop初期不收取商家佣金,同时给予消费者很多补贴,如免邮费、优惠券、满减券等。不过,尽管当时市场一片热闹,足以形成销售规模的卖家寥寥无几。

从2022年中开始入驻东南亚TikTok跨境小店,TikTok带货主播Alice所在公司主要销售穆斯林女装,她告诉增长黑盒,2022年下半年,马来西亚小店的直播间,每天能卖四五千马币,月销售额为五六万美元,这个成绩当时已经是穆斯林女装类目排行榜的第一名。尽管如此,团队未能实现盈利,在野蛮增长的初期,卖家难以维持稳定的经营。

初期,TikTok Shop对卖家入驻的要求宽松,铺货、跟卖、价格战等乱象丛生,Alice公司团队的销量很快走下坡路。到了2023年1月,平台渐渐开始整顿不良现象,团队新人不小心上架了违规产品,店铺被封。2023年3月,团队解散了直播带货部门,Alice不得不离职。

Shopee、Lazada等平台卖家赵生就是TikTok Shop最早一批铺货的生力军。他告诉增长黑盒,2022年4月,他注册了几百个店铺,上架了数千个sku,彼时平台卖家少、流量大,单店日订单数就有几百笔。

这种店群时代在2023年上半年结束,赵生的大部分店铺被封,仅剩两三个店铺。他说道,初期TikTok Shop同质化产品居多,基本来自于Shopee、Lazada卖家的货盘,无货源、一件代发模式的店铺充斥着平台。

2023年2月,TikTok Shop开始整顿平台,规定卖家要有一个主营类目,同时发货时效也从15天缩短到3天,严格限制无货源卖家的生存空间。同时,除了社交电商模式,TikTok Shop也在东南亚上线商城功能,切入货架电商场景,也即在“货找人”的既有模式外,打通了“人找货”的闭环。

逐渐地,TikTok Shop转向精细化运营,并大力发展网红直播带货,许多品牌玩家也进驻了平台。这一年,TikTok Shop规模开始扩大。

今年6月,TikTok Shop官方公布数据显示,2023年东南亚跨境动销商品数同比增长超19倍,跨境商家数增幅近5倍。

根据超店有数发布的《2023年度TikTok电商行业趋势白皮书》,TikTok内购收入在2023年第三季度期间取得较大突破,相较2022年同期翻一倍。

该报告指出,在TikTok电商数据中,东南亚各国大多呈现增长态势,其中泰国、越南、马来西亚的销售额增长幅度明显,且2023年中下半年增速明显快于上半年。

林超的泰国电商公司从2022年10月开始做TikTok Shop,销售手机配件产品。2023年,林超TikTok Shop的产品客单价为二三十美元,一些爆品日均有两三千笔订单,其中充电器做到了类目销售额第一名。

越南头部MCN之一Vzone创始人黎叔,2019年开始在越南经营20多个TikTok账号,培育多个本土千万粉丝级别的网红。2022年TikTok Shop上线越南后,黎叔开始做TSP(Tiktok Shop Partner,即店铺代运营)业务,为许多国产品牌、越南本土品牌卖货,网红之一雅莹成为头部带货达人。

2022年底,Vzone带货直播的单场GMV均值为1万~2万美元,最高也曾达到10万美元。2023年,Vzone经历了高速发展,团队扩大了几倍,搭建的直播间数量从4个增加到了20个。

近一年里,泰国、越南市场为TikTok Shop的增长创造了动力。

就在2023年7月,越南数据研究公司Metric公布的2023年上半年电子商务市场报告就显示,2023年上半年的越南电商市场,TikTok Shop超越Lazada,以16.3万亿越南盾销售额,列入电商市场收入份额第二名,仅次于Shopee。这一成绩保持至今,到2024年第一季度,TikTok Shop在越南市场的占有率已经从去年同期的15.5%上升到了23.2%。

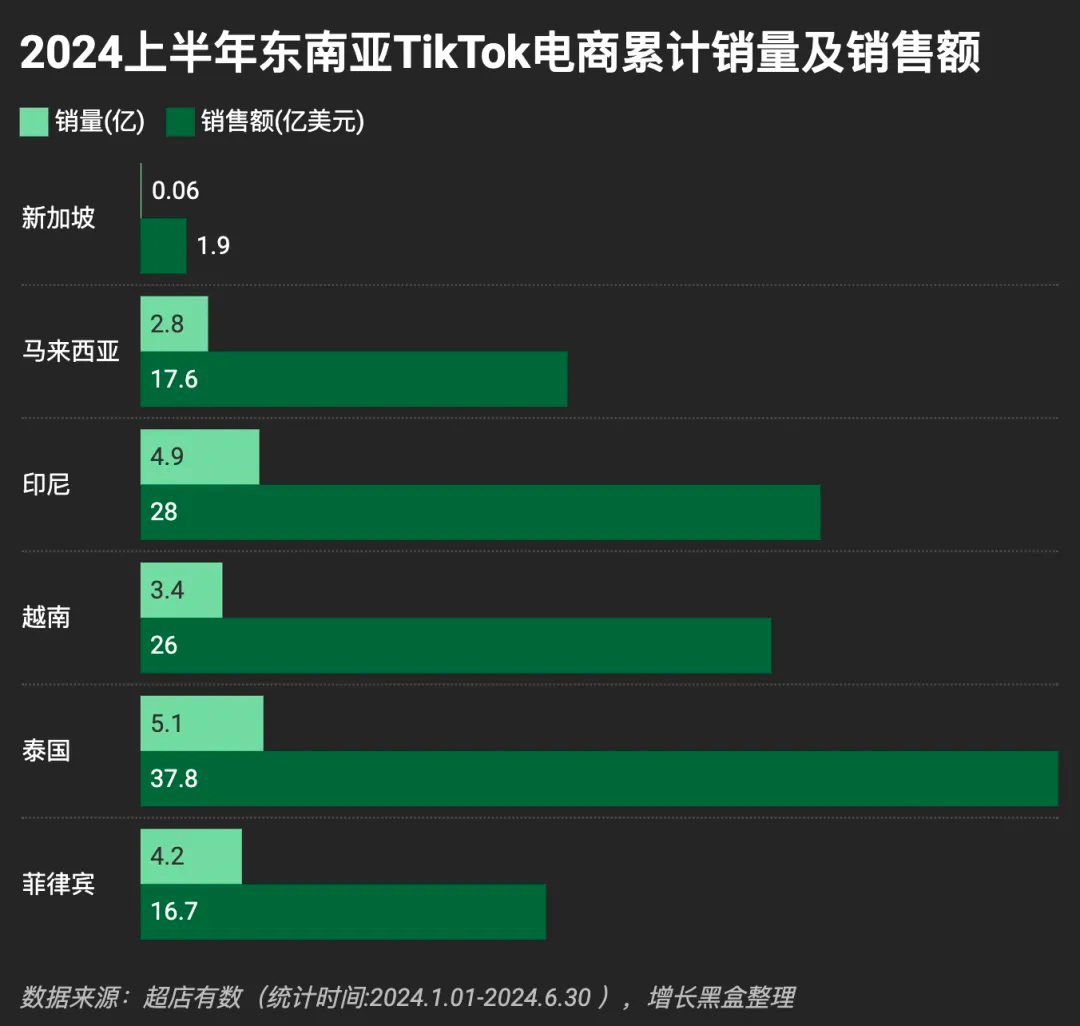

泰国市场的爆发则更加明显。根据超店有数发布的《2024上半年TikTok电商数据报告》,泰国从销售额到销量,都位居东南亚第一。曼谷邮报消息也指出,TikTok Shop泰国站在2024年前8个月中,其直播电商业务GMV(商品交易总额)在实现了500%增长。

从数据分析来看,TikTok Shop在东南亚市场中,近一年的增长态势惊人。2022年之初,跨境卖家的月销售额仅为数万美元,而到了今年6月,根据FastMoss数据统计,TikTok Shop东南亚已经出现5家破千万美元的小店。

PART3 规模涨,利润跌

短视频、直播、橱窗、商城,TikTok Shop这套组合拳在东南亚发力,完成电商“人、货、场”的搭建。短视频进行内容营销,直播激发购物者冲动购物需求,商城沉淀出产品超市,TikTok Shop实现了“看视频-种草-下单”的无缝衔接。

TikTok Shop在东南亚的快速增长有目共睹,其社交电商生态也日渐成熟。只不过,这一切对于身处其中的许多卖家来说,体验又有所不同。

越南跨境卖家Zoey在2020年、2021年主要经营Shopee和Lazada,2022年就开始all in(全部投入)TikTok Shop业务。她告诉增长黑盒,初期入局了热门赛道美妆个护类目,以短视频与直播带货相结合的方式,抓住第一波流量,打出了不少爆品。如一款单价30元的洗手液,每天可以出单2000笔,一些彩妆单品日均订单也有五六百笔。

Zoey表示,在2022年,白牌彩妆产品只要客单价低于5美元,就能做起来,彼时自然流量大,流量成本低,ROI(投资回报率)一度达到1:5。

然而,好景不长,进入2023年之后,市场竞争加剧,投流成本提高,美妆赛道的红利也没了,爆品的生命周期越来越短,产品迭代极快。

为了做周期更长的生意,Zoey走起了品牌化道路,合作国内供应链,进入智能家居赛道,推出4G摄像头品牌Drcam,并与越南本地MCN合作。2023年中,尽管四五十美元的客单价较高,Drcam一些小爆款的日订单能有100笔左右。

越南零售行业线上化趋势明显,然而2023年电商市场规模仅为200亿美元,与国内的万亿美元量级相去甚远。Zoey发现,在国内抖音卖出几万台的4G摄像头,越南市场对其没有认知,在TikTok Shop上的销售没有起色。

为了节约成本,去年7月,Zoey还自己组建了直播团队,花去数万元人工费和设备费。结果销售额无法增加,退货率还达到了25%。原来,一方面是TikTok Shop广告投流不精准,每天投流300美元,ROI低到不足1:2,另一方面是越南消费者只认识Wi-Fi摄像头,收到货以后发现是4G摄像头就纷纷退货。

到了去年11月,Zoey不得不解散了直播团队,减少对TikTok Shop的投入,重新回去做Shopee和Lazada。今年以来,Zoey回到了几年前的状态,仅将TikTok当作品牌曝光的渠道之一,连同Facebook和谷歌一起,为Shopee和Lazada引流。

目前,Zoey在Shopee上的月销量约为500单,而Facebook、谷歌和TikTok加起来日均投流仅100美元,ROI显著提高到近1:4。

Zoey感慨道,在东南亚市场,想走品牌化道路,没有长期资本投入是非常困难的。目前,她准备做一些用户数据调研,开发一些满足用户需求的产品,丰富一下产品矩阵。她想坚持到年底,冲一下年终KPI,如果仍难以有所突破,就必须再次调整策略了。

TikTok Shop东南亚市场竞争加剧,卖家的利润空间逐渐被挤压,林超对此也有很深体会。去年TikTok Shop泰国小店的一些产品销量能做到类目第一,进入2024年,排名就下滑了,同时利润也下滑了。

为了保持在平台上的竞争力,今年以来,林超店铺产品的客单价从20多美元降价到10多美元。而为了控制利润空间,有时候不得不降低产品生产的成本,如选用更便宜的材料。尽管如此,林超对增长黑盒表示,公司的TikTok Shop泰国小店净利润率还是下降了3~5个点。

对于背后原因,他认为,一方面是平台大力招商,另一方面是国内整体的出海热潮,政府层面支持,如官员组织东南亚考察团,产业带、电商卖家都想去海外找机会,这两方面原因导致平台入驻卖家越来越多。

回到泰国市场来说,从去年下半年以来,本土的政策管制更多了,合规的成本提高了,也进一步压缩了利润。执法部门会经常去检查仓库,如检查产品认证、进口凭证等,一旦有所不达标,就需要缴纳罚款,每次几千元到几万元不等。此外,货物进口到泰国,海关从下半年开始加收增值税。

6月21日,泰国财政部宣布,今年7月5日到12月31日,海关对跨境电商卖家销售的定价低于1500铢(接近人民币300元)的商品征收7%的增值税。之后,政府将推动《税收法》修订,由税务部门统一对跨境电商平台征收增值税。

对于很多TikTok Shop东南亚卖家来说,近一年平台显著提高佣金费率,也是经营成本上涨的重要原因之一。

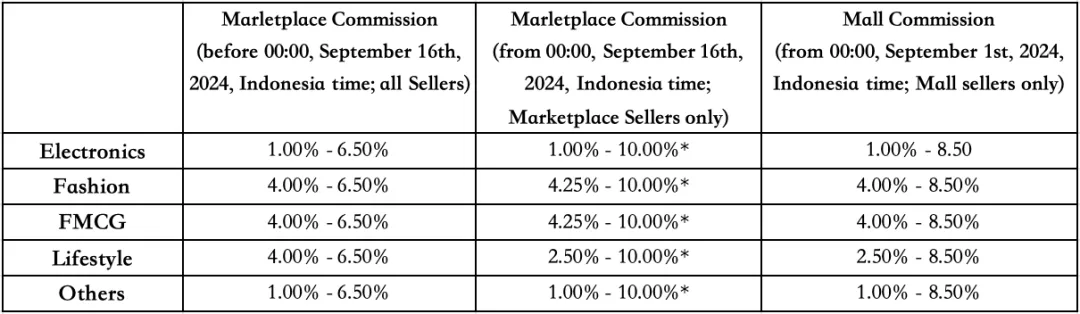

TikTok Shop印尼站宣布从2024年9月16日起,平台佣金费率进一步上调,最高可达10%。在这之前,TikTok Shop印尼站已经从2024年9月1日起调整了商城卖家的佣金费率,最高达8.5%。TikTok Shop称此次调整平台佣金是为了改善平台功能和服务,从而提高卖家的体验。

从9月份以来,不仅是印尼,TikTok Shop马来西亚、泰国都不同程度提高了佣金费率,其中马来西亚站佣金费率最高,快消类目商城卖家佣金费率最高达14.58%。而在今年6月,菲律宾站也提高了佣金费率,时尚类目最高佣金费率达到5.2%。

显然,TikTok Shop在东南亚追求规模扩张的道路上,无法良好地维护卖家体验和收入,卖家数量和交易量的激增之后,平台运营的问题也暴露了。

写在最后 未来增长可否持续?

如果忽略Lazada,TikTok Shop在东南亚的对手就剩下强大的Shopee了。这个素有“东南亚拼多多”之称的平台,长期占据东南亚电商老大的地位。

今年第三季度,Shopee母公司Sea的总营收为43.3亿美元,而Shopee足足贡献了31.4亿美元(约合226.83亿元),同比增长42.6%,可以说是撑起了母公司的半边天。Shopee三季度的核心利润为3440万美元,去年同期为亏损3.47亿美元。

从2022年开始,Shopee调整策略,不再烧钱求增长,转而追求盈利空间,希望扭亏为盈。经过两年的降本增效,Shopee转型良好,在保持稳定的规模增长的同时,亏损持续收窄,并牢牢把握住东南亚近一半的市场份额。

事实上,Shopee也没有忽略TikTok Shop带来的竞争压力,最大的表现是Shopee加大投入直播电商。2023年公布双11销售数据时,Shopee专门强调了直播业务的突出表现,Shopee Live的累计观看量高达67亿,为多个品牌实现销量大幅增长。

相对于Shopee这个老牌电商平台来说,TikTok Shop未来精细化运营的道路仍然面临一些客观挑战,除却平台自身运营上的短板,政府监管、本土合规仍然是一大难题。

例如,去年9月印尼用法规要求TikTok将其电商业务与社交媒体剥离;今年,泰国、马来西亚对通过电商平台进口的包裹所产生的物流服务费用征收6%的增值税;等等。

如果能够克服这些挑战,TikTok Shop有望在东南亚电商市场中占据更重要的位置。