原创 陈邓新 锌刻度

每日一篇科技财经深度调查

走进商业背后的故事

图源:快手电商·快风尚

快手电商需要一次浴火重生

撰文/ 陈邓新

编辑/ 李觐麟

排版/ Annalee

快手,又有了新的动作。

前不久,快手宣布上线小时达服务,加码即时零售业务,意欲挖掘新的增量,以求遏制电商业务近年来增速持续放缓的趋势。

这意味着,即时零售的竞争更激烈了。

姗姗来迟的快手,为何此时入局小时达?快手的电商业务,怎么就“失速”了?快手电商的路越走越窄,背后到底是何缘由?

蛋糕分完了才上桌

快手小时达,的确来迟了。

早在2018年7月,美团上线了闪购业务,瞄准零食、水果、日用等基础消费场景,开辟了即时零售赛道,为电商行业注入新的活力。

这之后,各路玩家争相入场。

不过,小时达服务表面比拼的是“竞速”,实则比拼的是平台统筹供给、运力与需求的能力,这意味着平台不但要打通商业闭环,还要具备高效统一的运作模式。

此背景下,即时零售赛道成为头部电商玩家的“角力场”。

即时零售蛋糕越做越大,图源:艾瑞咨询

六年之后,快手小时达才上桌,面临的最大挑战就是如何在美团、京东、抖音、阿里巴巴等老牌玩家环伺中找到一条生存之路。

对此,快手也心知肚明,渴望抓住即时零售从应急场景走向全场景的契机,借助小时达为用户提供iPhone 16配送,从而打开局面。

从应急场景走向全场景,图源:艾瑞咨询

《即时零售消费电子行业白皮书》显示,消费者在配件、手机等商品的即时零售购物体验,推动用户对全品类的购买信任,由低频消费走向高频消费,预计2021年至2026年,年复合增长率达68.5%,2026年即时零售消费电子行业规模将超千亿元。

问题在于,即时零售赛道的消费电子品类高速增长肉眼可见,也是“美团们”的重中之重,快手想分一杯羹并非易事。

公开资料显示,2024年第一季度时,美团闪购的日均单量为840万单,同比增长59.7%。

一名互联网观察人士告诉锌刻度:“美团、京东等先行者在规模、效率、经验、上的优势难以弥补,中规中矩的快手小时达并没有差异化竞争力,想后来居上无从谈起。”

事实上,京东、抖音、淘宝等在2024年都加码了小时达。

譬如,2024年5月,京东整合京东小时达与京东到家,迭代为京东秒送,为消费者提供最快9分钟送达的购物体验,将即时零售的配送时间从“小时”级提升到“分钟”级。

一言以蔽之,快手小时达生不逢时。

电商GMV增速一年不如一年

快手小时达是否有一战之力尚待观察,但快手电商亟需自我救赎却是不争的事实。

表面来看,快手电商2023年的GMV为1.18万亿元,一跃成为“万亿电商俱乐部”第五位成员,好不风光。

背后则是,隐患重重。

快手以内容电商起家,是电商新势力的重要代表,但内容电商的天花板远不及货架电商,向货架电商要增量是迟早的事,这也是抖音和快手的共识。

复盘来看,抖音早在2022年就打出全域兴趣电商的旗帜,走“内容电商+货架电商”双轮驱动的路线,而快手慢了半拍,但也走上了两手抓之路,而为了补上货架电商的短板,明知道小时达业务来晚了,也不得不做。

关于此,从泛货架GMV占比数据,就可见一斑。

2024年第二季度,快手的泛货架GMV占比为“超25%”,较上一个季度的“达到25%”几乎没有什么变化,而同期抖音货架GMV占比为“超40%”。

反映到财报,则是答卷一言难尽。

2020年至2023年,快手电商的GMV分别为3812亿元、6800亿元、9012亿元和1.18万亿,同比增长分别为539.5%、78.4%、32.5%、29.3%,到了2024第二季度增速又进一步下滑至15%,疲态尽显。

如此一来,无疑拉响了红色警报。

须知,电商对快手而言,是一个举足轻重的业务,带动线上营销服务和其他服务的增长,容不得半点懈怠。

对此,快手CEO程一笑明确指出:“电商业务是快手未来增长的重要引擎之一,也是整个快手商业生态的中心。”

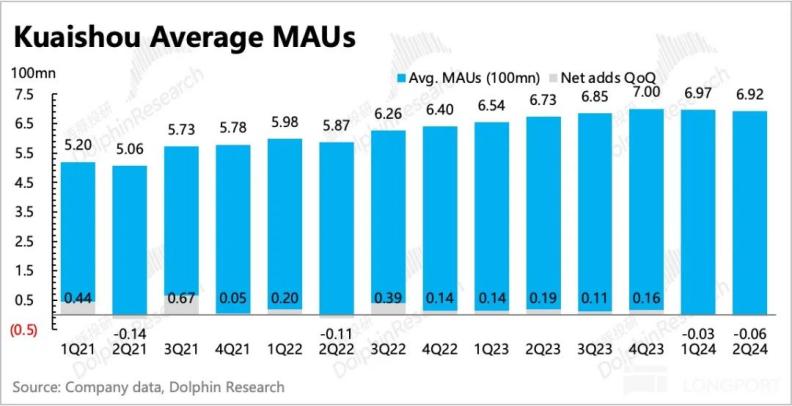

更为糟糕的是,MAU连续两个季度环比下滑,史无前例。

2024年第二季度,快手MAU为6.92亿人,低于市场预期的6.99亿人,环比下滑0.8%,已连续两个季度下滑。

快手MAU连续两个季度下滑,图源:海豚投研

与之对应的是,2024年第二季度的销售费用比市场预期多花了2亿元,这意味着不是不注重拉新,而是拉新效果不如人意。

换而言之,快手的用户渗透似乎到顶,有步入企业生命衰退期的苗头。

“海豚投研”表示:“直播电商渗透放缓虽然是一个行业整体性变化,但对于重私域、重直播的快手而言,负面影响可能会相对更大一些。”

于是乎,国际投行纷纷下调快手的预期。

譬如,摩根大通将快手目标价由95港元削至65港元,“管理层在电话会议中未有安抚投资者电商增长将在下半年恢复,令投资者情绪更为审慎”。

再譬如,麦格理银行将快手的目标价从69.7港元下调至55.1港元,并相应下调了2023年和2024年的净利润预测。

图源:同花顺

需要注意的是,快手2021年登陆港交所,市值曾触及1.4万亿元,又一度下跌至1800亿元左右,总市值最大蒸发超万亿元,从侧面印证了外界对快手的担忧。

跟不上主流玩家的节奏

快手电商的路之所以越走越窄,背后的缘由有二。

一方面,战略决策不合拍。

长期以来,快手的战略决策就被广为诟病,以直播电商为例,快手是早期的重要玩家,在整个行业里都具备一定优势,却不料被抖音后来居上,而整个反超过程几乎无动于衷。

一名业内人士告诉锌刻度:“在关键阶段做出正确抉择,在诸多不确定中寻找“确定”,考验着一家企业的战略力,战略决策过快不行,容易翻车,但过慢也不行,可能错失大好良机,这考验着掌舵人的智慧。”

上述业内人士进一步指出,当下线上超市成为电商主流玩家的新战场,谋求最大程度释放存量的商业价值,但快手并没有将其视为下一个业绩增长极。

京东集团CEO许冉认为京东超市是京东集团决胜下一个十年的重要战场之一,“假以时日,京东超市一定可以再造一个京东”;天猫超市表示,将投入10亿元聚焦在超级商品的打爆……

快手虽然在本地生活布局颇深,也涉足相关的消费场景,但并未明确对外输出线上超市的整体业务,可能错失一个机会。

“36氪的朋友们”表示:“超市品类拥有天然的高频率、高复购以及高粘性等属性,这是整个电商零售大盘增长见顶之后,大家极力想要追求的。”

另外一方面,内部治理混乱。

2024年8月,一份举报快手关键岗位员工泄露商业数据的截图流出,“她90%的工作时间都在接单,不是在会议室就是在家里,每天早9晚12地接受专家访谈”。

网上流传的举报邮件

上述举报,最终被证实。

快手坦承该员工利用职务便利多次查询并下载了快手的业务数据,并在接受外部访谈的过程中将上述数据外发或透露给多家外部咨询公司,以此获利。

美国知名作家卡洛琳·里维特曾表示:“如果你看到一只蟑螂出没,代表有成千上万只蟑螂在埋伏。”

基于此,外界认为快手的人心不齐、队伍不好带,内部治理有待改进。

总而言之,快手入局小时达,意欲补上即时零售的短板,从而拯救走下坡路的电商业务,这个算盘能否如意暂不得而知。

唯一可以确定是,快手电商需要一次浴火重生。

END

陈邓新

邮箱:cdx@cpcw.com

简介:投资改变生活

重点关注领域:上市公司、新能源

锌刻度

每日一篇科技财经深度调查